La habitualidad para darse alta en el régimen de autónomo ha sido un término controvertido, en ocupaciones que no tiene horario explicito, los rendimientos netos obtenidos en la actividad es un argumento para optar al alta en RETA, la recurrencia y que superasen el SMI es un principio para este debate. Sin embargo, con el nuevo sistema de cotización de autónomo aprobado, que entra en vigor este 2023, queda de alguna forma definido y dilucida este debate.

Cuota reducida por inicio de actividad

La tarifa plana del actual RETA se integra también en el nuevo modelo, aunque pasará a llamarse cuota reducida para los autónomos que inicien su actividad y será de 80 euros al mes durante doce meses para todos los nuevos autónomos. Pasado ese periodo, esa cuota reducida solo se prorrogará para los autónomos que no hayan conseguido que sus rendimientos despeguen y sigan por debajo del Salario Mínimo Interprofesional (SMI). Para el resto, se aplicará la cuota correspondiente a su tramo de cotización según sus rendimientos netos.

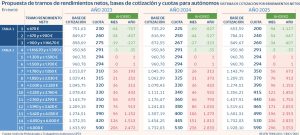

15 tramos según el rendimiento neto

El nuevo sistema de cotización de autónomos por ingresos reales, que contará con un periodo de transición de nueve años, hasta 2032, comenzará a aplicarse a partir de enero de 2023 con 15 tramos de cuotas que irán desde los 230 euros hasta los 500 euros y variarán hasta 2025, en función de los rendimientos netos de los trabajadores por cuenta propia. Los autónomos tendrán la posibilidad de cambiar de tramo cada dos meses, con un total de seis cambios al año, para adaptar su cotización a las previsiones de ingresos en cada época del año y de su actividad profesional. Las disposiciones adicionales del decreto especifican que, pasados los tres años para los cuales está prevista la aplicación de los tramos, los interlocutores sociales tendrán que pactar los tramos para los próximos años, hasta 2032.

(Imagen extraída del artículo https://cincodias.elpais.com/cincodias/2022/07/19/economia/1658228261_218758.html )

Deducción de gastos

El nuevo sistema también atiende a otra de las peticiones de los autónomos, la deducción de gastos de difícil justificación, entre los que la Seguridad Social pone como ejemplo los ordenadores, el alquiler de locales o la compra de suministro. Esta deducción será del 7% para los autónomos y del 3% para los autónomos societarios. De esta forma, un autónomo que presente unos ingresos medios de 900 euros y unos gastos por el ejercicio de su actividad de 185 euros tendrá unos rendimientos netos de 715 euros, resultado de la resta de los ingresos y los gastos. De ese monto se podrá deducir un 7%, equivalente a 50,05 euros. Los rendimientos netos finales serían de 664,95 euros (715-50,05), por lo que el autónomo pagaría una cuota de 230 euros al mes, al encontrarse dentro del primer tramo, con rendimientos iguales o inferiores a 670 euros.

La Ley de los Presupuestos Generales del Estado para 2023 incorpora una subida de las bases de cotización. Concretamente, se fija el tope máximo de la base de cotización en 4.495,50 euros mensuales, lo que se traduce en un incremento del 7,92% con respecto al año 2022.

Se habilita así un sistema que permite a los autónomos cambiar su cuota en función de su previsión de ingresos netos (descontando los costes de desarrollar su actividad) hasta seis veces al año. Al final del ejercicio fiscal y una vez conocidos los rendimientos netos anuales, se regularizarán las cotizaciones, devolviéndose o reclamándose cuotas en caso de que el tramo de rendimientos netos definitivos esté por debajo o por encima del indicado por las previsiones durante el año.

Comparativa frente al sistema actual: ¿bajan o suben las cotizaciones de los trabajadores autónomos?

El ahorro con el nuevo sistema respecto al sistema actualmente vigente se produce únicamente en los cuatro primeros tramos con rendimientos netos más bajos, por debajo de 1.300 euros anuales (es decir, hasta 670, entre 670 y 900, entre 900 y 1.166, y entre 1.166 y 1.300 euros mensuales), con cuotas entre 64 euros y 3 euros más baratas en 2023, el primer año de implementación del sistema. A partir del quinto tramo inclusive (a partir de entre 1.300 y 1.500 euros), los 11 siguientes tramos verán aumentadas las cuotas de cotización respecto a la situación vigente actualmente.

Según las estimaciones de la Seguridad Social, con el nuevo sistema de cotización, un 50% de los trabajadores autónomos tendrá la posibilidad de cotizar por una cuota inferior a la que venía cotizando hasta ahora.

Actualmente, cualquier autónomo puede elegir su base de cotización (y, por lo tanto, la cuota a pagar a la Seguridad Social), entre una base mínima en 2022 de 960,60 euros mensuales y una base máxima de 4.139,40 euros mensuales. No obstante, se aplican ciertas restricciones a los trabajadores por cuenta propia mayores de 47 años.